contango/backwardation

ich mache hier ein neues Thema auf damit die Gedanken der Forumsteilnehmer nicht ausschlisslich auf die aktuell schlechte Stimmung von scorpion gerichtet sind.

betreffend die Frage von myrrddin:

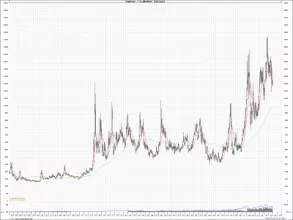

manche Kontrakte haben hohe Rollgewinne / Verluste vom Termin zum nächsten. ein Beispiel für contango war lean hog, aber auch Vola futures weisen aktuell einen hohen contango auf. short contango futures als Strategie scheint recht lukrativ zu sein. siehe dazu einen Chart von XIV ETF! sonst würde dort nicht so viel Handelsvolumen herschen und die XIV Rally die des Nasdaq in den Schatten stellen - bei annähernd gleichen Hebel wohlgemerkt, meint SPOMI

http://tinyurl.com/y9lefyjw

http://tinyurl.com/y9lefyjw

Ja ist schon ein Ding. Steigt und steigt, BTFD - By The F***ing Dip

Problem: kann auch schnell abtauchen, siehe 2011 von 20 auf 5

http://tinyurl.com/y9lefyjw

Der XIV ist der inverse VIX

Heißt, Short im Frontmonat-Kontrakt VIX. Ein mal im Monat wird gerollt. (Rück-) kauf des aktuellen Kontraktes - billig - und Verkauf des folgenden - teuer. Richtig, SPOMI ?

Aber Wehe, es kommt zu einem Crash, dann gehts Ruckzuck gen Süden.

zorrie

zorrie

egal welche Strategie

There is no free lunch

Ich dachte wir sprechen über

Ich dachte wir sprechen über Hogs ...

Mit besten Grüßen, Myrrdin

dacht ich auch

dacht ich auch

Die hogs wurden von mir als

Die hogs wurden von mir als Beispiel für hohe negative roll renditen genannt - nix Fleisch spezifisches!

es sollen hier von mir contango/backwardation Effekte beschrieben werden. Diese können ohne grosses Hintergrundwissen durch chart Vergleich erkannt werden. einfach mal den XIV chart neben den SP chart in % Darstellung stellen, oder den USO (öl ETF) neben den WTI chart. bei Betrachtungzeiträumen über 12 Monate hinaus werden die Effekte durch roll Verluste deutlich. klar sind diese short only Strategien extrem volatil, aber der Trend ist eindeutig. ich berichte hier auch nichts neues, diese Handelsidee gabs auch schon in den 1980 Jahren - damals gabs allerdings keine ETFs , die diese Strategie recht erfolgreich umsetzen. man beachte das tägl. durchnittliche Handelsvolumen von USO, XIV, UNG im Vergleich zu grossen liquiden Aktien. durch nachrechnen kann man feststellen , dass grosse Anteile des open interest an den zugrund liegenden futures Märkten in den genannten ETFs bzw deren Strategien gebunden ist.

im XIV wird tägl. 1/20 gerollt. der Effekt kommt daher im Durchschnitt zur Geltung im Gegensatz zum USO oder UNG. da gibts spez. roll Tage oder Wochen. es gibt auch ander ETFs mit diesen reinen passiven Stratgien: zB WEAT für Weizen. mir gehts hier nicht um Werbung für ETFs sondern ich verwende diese im Vergleich zu einem Kontraktmonat des underlyings um die Wichtigkeit des contango beim Rollen für die langfristige Rendite aufzuzeigen.

wers genauer wissen will: tel. nummer über meine email im Profil angeben, dann kann ich das auch jedem pers. am Telefon erklären.

das Wort zum Dienstag Morgen SPOMI

Danke für diese Aufklärung!

Danke für diese Aufklärung!

@ SPOMI

-

Antwort auf @ SPOMI von ladowa (nicht überprüft)

Ein Minuszeichen.

Ein Minuszeichen.

Nun.

Besser als ein Leerzeichen.

;-))

Ob Fleisch lagerbar ist, ist

Ob Fleisch lagerbar ist, ist doch nicht die Frage. Die großen Kontrakte beziehen sich alle auf Lebendware. Damit ist die Arbitrierung schon weitest gehend ausgeschlossen. Man kann lebende Rinder natürlich nach einer intensiven Mast früher andienen als wenn man den Jungbullen auf der Weide läst. Der Spread in den Fleischmärkten beinhaltet keinen Carry-Anteil.